跨品种套利基本策略

跨品种套利是指利用两种不同的,但相互关联的商品之间的合约价格差异进行套利交易,即买入某一交割月份的某种商品合约,同时卖出另一相同交割月份、相互关联的商品合约,以期在有利时机同时将这两个合约对冲平仓获利。

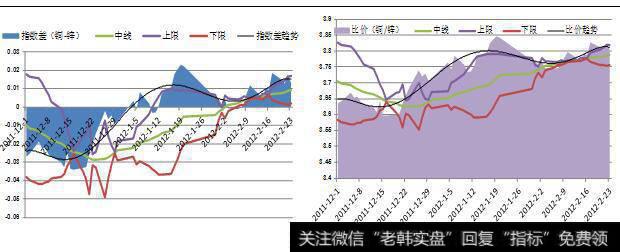

跨品种套利的主导思想是寻找两种或多种不同,但具有一定相关性的商品间的相对稳定关系(差值、比值或其他),在其脱离正常轨道时采取相关反向操作以获取利润。根据套利商品之间的关系,跨品种套利可分为相关商品套利和产业链跨品种套利两种类型。

前者主要是利用具有较高相关性的商品之间走势强弱对比关系差异所进行的套利活动,如螺纹钢和线材套利、豆油和棕搁油套利及小麦和玉米套利等;产业链跨品种套利则是因为处于同一产业链上各品种的价格因受成本和利润约束也具有一定程度的相关性,与替代性跨品种套利相比,这一形式更加稳定,LLDPE和PVC期货间套利就属于此类。

与其他3种套利模式相比,跨品种套利具有3个特点:

第一,套利组合中资产品质不同,不能以实物交割的方式平仓;

第二,资产间的相关性对套利策略的成功与否更为重要;

第三,不存在无风险套利的可能,套利的收益率也无法在策略制定时确定。

一般情况下,投资者需要对两种商品的基本面进行综合分析后才能确定是否具有套利机会,故跨品种套利对投资者个人的素质提出了更高的要求。下面以棕搁油和豆油为例,说明跨品种套利的分析与交易过程。